УДК 338.2

В.А. Замлинський, канд. екон. наук

Одеський інститут фінансів Українського державного університету фінансів та міжнародної торгівлі, м. Одеса, Україна

РОЛЬ АНАЛІТИЧНИХ ІНСТРУМЕНТІВ ТА ВЕНЧУРНОГО КАПІТАЛУ

У ФОРМУВАННІ МАРКЕТИНГОВОЇ СТРАТЕГЇЇ РОЗВИТКУ АГРОПРОДОВОЛЬЧОЇ СФЕРИ

В.А. Замлинский, канд. экон. наук

Одесский институт финансов Украинского государственного университета финансов и международной торговли, м. Одесса, Украина

РОЛЬ АНАЛИТИЧЕСКИХ ИНСТРУМЕНТОВ И ВЕНЧУРНОГО КАПИТАЛА

В ФОРМИРОВАНИИ МАРКЕТИНГОВОЙ СТРАТЕГИИ РАЗВИТИЯ АГРОПРОДОВОЛЬСТВЕННОЙ СФЕРЫ

Viktor Zamlynskyi, PhD in Economics

Odesa Institute of Finance Ukrainian State University of Finance and International Trade, Odesa, Ukraine

ROLE OF ANALYTICAL TOOLS AND VENTURE CAPITAL IN BUILDING MARKETING STRATEGY OF THE AGRICULTURAL AND FOOD SECTOR DEVELOPMENT

Проаналізовано складові маркетингової стратегії зростання, визначено конкурентні переваги, сильні та слабкі сторони можливих інвестиційних потоків, проведено SWOT-аналіз інвестиційного потенціалу підприємств продовольчої сфери та вплив венчурних джерел фінансування на різних стадіях розвитку підприємств, що дозволить активізувати процес укладання інвестиційних угод. Запропоновано шляхи формування, недоліки та переваги використання венчурного капіталу, як типового, на глобалізованому етапі розвитку засобу просування нових продуктів і технологій агропродовольчої сфери на світові ринки.

Ключові слова: маркетингова стратегія, конкурентні переваги, аналіз чинників фінансового стану, SWOT-аналіз, інвестиційні ресурси, венчурний капітал, «бізнес-ангели», венчурний фонд, елементи ринку інвестицій, інноваційно-інвестиційний механізм продовольчої галузі, економічний розвиток.

Проанализированы составляющие маркетинговой стратегии роста, определены конкурентные преимущества, сильные и слабые стороны возможных инвестиционных потоков, проведен SWOT-анализ инвестиционного потенциала предприятий продовольственной сферы и влияние венчурных источников финансирования на разных стадиях развития предприятий, что позволит активизировать процесс заключения инвестиционных соглашений. Предложены пути формирования, недостатки и преимущества использования венчурного капитала, как типичного, на глобальном этапе развития средства продвижения новых продуктов и технологий агропродовольственной сферы на мировые рынки.

Ключевые слова: маркетинговая стратегия, конкурентные преимущества, анализ факторов финансового состояния, SWOT-анализ, инвестиционные ресурсы, венчурный капитал, «бизнес-ангелы», венчурный фонд, элементы рынка инвестиций, инновационно-инвестиционный механизм продовольственной отрасли, экономическое развитие.

Components of the marketing strategy of growth by competitive advantages, strengths and weaknesses of possible investment flows conducted SWOT-analysis of investment potential food business sector and impact of venture funding sources at different stages of development of enterprises, which will intensify the process of concluding investment agreements. The ways of formation, disadvantages and advantages of venture capital as a model for a globalized stage of development means to promote new products and technologies agri scope to global markets.

Key words: marketing strategy, competitive advantage analysis of financial condition factors, SWOT-analysis, investment funds, venture capital, «business angels», venture capital, investment market elements, innovative investment mechanism food industry, economic development.

Постановка проблеми. Сучасний незадовільний стан національної економіки, висока ціна управлінських, фінансових та політичних помилок, світові тенденції глобалізації вимагають поглиблення теоретичних досліджень для впровадження найбільш доцільної інвестиційної маркетингової стратегії у сучасних умовах господарювання, узагальненні структурних елементів інвестиційного ринку та розробленні практичних рекомендацій щодо реалізації інноваційної моделі розвитку економіки України.

Аналіз останніх досліджень і публікацій. Питанням теоретичних і практичних аспектів маркетингового розвитку інноваційного ринку та венчурного інвестування присвячені наукові дослідження відомих українських і зарубіжних учених: А. Андрійчука, М. Бутка, В. Будкіна, В. Гейця, І. Гришової, А. Гальчинського, С. Козьменко, В. Кузьменка, Ю. Лупенка, І. Макаренко, М. Маліка, Е. Менсфілда, А. Мертенса, В. Онищенка, Д. Пітерса, Л. Семіва, В. Семиноженка, О. Трофімчука, Р. Уотермена, Н. Фонштейн, М. Чумаченка, Й. Шумпетера та інших учених-економістів.

Однак, незважаючи на наявність значної кількості наукових праць, слід зазначити на необхідність пошуку додаткових фінансових джерел стратегічного розвитку інноваційного ринку в умовах виведення національної економіки України з кризового стану, налагодження нових ринків збуту після підписання економічної угоди з ЄС, що обумовлює актуальність та необхідність цього дослідження.

Мета статті полягає в ознайомленні з сучасними особливостями і логікою інвестиційних процесів, визначенні можливих джерел фінансування на різних стадіях розвитку, узагальненні структурних елементів інвестиційного ринку, що додасть можливості власникам та засновникам нових компаній, бізнес-ангелам, співробітникам інвестиційних груп почути один одного та активізувати процес укладання інвестиційних угод як складових елементів реалізації інноваційної моделі економіки України. Розвиток конкурентоспроможної інноваційної економіки в умовах критичного фінансового стану повинен здійснюватися за допомогою венчурного інвестування – типового для індустріально розвинутих країн світу засобу просування нових продуктів і технологій у глобалізований економічний простір.

Виклад основного матеріалу. Головним завданням економічних реформ сьогодні є інтеграція України у світову економіку. Незворотні процеси глобалізації та закономірності змін економічних циклів безумовно приведуть до закінчення економічної кризи і динамічного розвитку фондового ринку. Інвестори уважно слідкують за відновленням ринку та очікують моменту, коли прогнозований прибуток здолає перепони можливих ризиків. На кожному етапі є свої гравці, які намагаються використати закономірності економічного розвитку через перерозподіл значних фінансових ресурсів між різними фінансовими центрами і галузями.

Нещодавнє призначення на посаду міністра фінансів співзасновника інвестиційної компанії Horizon Capital (портфель проінвестованих компаній: «Агро-Союз», «Датагруп», «Вітмарк-Україна», «Платинум Банк», «Шостка», Moldova-Agroindbank S.A. (MAIB), NaturBravo, Vitanta, «АВК», «Швидко») Наталії Яресько, міністра економічного розвитку і торгівлі – партнера шведської інвестиційної компанії East capital (є інвестором ПРАТ «Чумак» (Каховка Херсонської області) та Cantik Enterprises Ltd) Айвараса Абромавичуса, та міністра аграрної політики та продовольства Олексія Павленко – партнера інвестфонду Pharus Assets Management [1] – досвідчених фахівців інвестиційного бізнесу – є безумовно позитивним фактором пожвавлення іноземного інвестування. Великий досвід інвестиційної діяльності та бездоганна репутація на світовому й українському фінансовому ринках створює сприятливі умови до залучення значних інвестицій, впровадженню правил ведення бізнесу за світовими стандартами, що обумовить економічне зростання агропродовольчої галузі.

Стабілізація економічної ситуації обумовлює необхідність формування принципово нових інноваційних напрямків, розроблення маркетингової стратегії оздоровлення фінансів, виходячи з історично сформованого геоекономічного становища, наявних ресурсів і виробничої бази, державної підтримки та наявного кадрового потенціалу. Реалізація стратегії сталого випереджаючого розвитку агропродовольчої сфери можлива на основі підтримки національного товаровиробника, реалізації проектів державно-приватного партнерства, спрямованих на імпортозаміщення, що створить нові робочі місця, збільшить бюджетні надходження та доходи громадян України.

Діяльність підприємств вимагає нових підходів до стратегії зростання і більш повного використання виробничого потенціалу. Маркетингові стратегії конкуренції червоного океану ґрунтуються на розподілі ринку між підприємствами. Диференціація коштує дорого, оскільки підприємства конкурують за право бути кращими. Для цього необхідно зробити вибір між диференціацією та витратами: або можна стати відомим, престижним при збільшенні витрат, або стати стандартним при їх зменшенні. Диференціація вимагає значних коштів, стандартизація – їх зменшення. Вибір маркетингової стратегії – це вибір між альтернативами: або диференціація, або зниження витрат (рис. 1).

Рис. 1. Складові маркетингової стратегії зростання в умовах конкуренції за Рірсом Дж.

та Робінсоном Р. [2, с. 57]

Чан Ким У., Моборн Р. вводять альтернативне поняття «блакитний океан» — ринковий простір, вільний від конкуренції [3, с. 5]. У «блакитних океанах» не існує конкуренції, не встановлені правила поведінки на ринку, там повинна використовуватись нетрадиційна, модерністська маркетингова стратегія. Блакитні океани означають нові ділянки ринку, що вимагають творчих підходів і дають можливість зростання та високих прибутків. Частина з блакитних океанів виникає за межами наявних галузей, частина — в межах червоних океанів, розширюючи галузеві межі (табл. 1).

Таблиця 1

Стратегія червоного океану проти стратегії блакитного океану [3, с. 18]

|

Стратегія червоного океану |

Стратегія блакитного океану |

|

Боротьба в наявному ринковому просторі |

Створення вільного від конкуренції ринкового простору |

|

Перемога над конкурентами |

Можливість не боятися конкуренції |

|

Експлуатація наявного попиту |

Створення нового попиту й оволодіння ним |

|

Компроміс цінність-витрати |

Руйнування компромісу цінність-витрати |

|

Побудова всієї системи діяльності компанії залежно від стратегічного вибору, орієнтованого або на диференціацію, або на низькі витрати |

Побудова всієї системи діяльності компанії відповідно до завдання одночасного досягнення диференціації та зниження витрат |

Підприємства, які орієнтуються на інновації, прагнуть до піонерних рішень і створюють блакитні океани, не рівняючись на конкурентів. Вони підпорядковують дії маркетинговій стратегії інновації цінності [3, с. 12]. Інновація цінності — це новий спосіб мислення, новітня маркетингова стратегія, за якою замість того, щоб зосередити зусилля на боротьбі з конкурентами, конкуренцію роблять непотрібною, створюючи такий скачок у цінності для покупців і підприємства, що відкривається новий, не охоплений конкуренцією простір ринку — блакитний океан. Інновація споживчої цінності досягається тільки тоді, коли підприємство поєднує інновацію з такими аспектами, як практичність, ціна та витрати.

Інновація цінності створюється у випадку, коли діяльність підприємства забезпечує високу результативність. При цьому зниження витрат відбувається за рахунок скасування і зниження дії чинників, за якими відбувається конкуренція у відповідній галузі. Споживча цінність для покупця зростає завдяки піонерним рішенням.

Як видно з рис. 2, для того, щоб розробити новітню маркетингову стратегію блакитного океану, необхідно відповісти на чотири основні питання, які властиві стратегічній логіці і бізнес-моделі галузі:

-

які чинники галузі, що є само собою зрозумілими, доцільно скасувати?

-

які чинники доцільно значно знизити у порівнянні з наявними у галузі стандартами?

-

які чинники доцільно значно підвищити у порівнянні з наявними в галузі стандартами?

-

які чинники, з ніколи раніше не запропонованих у галузі, доцільно створити?

Рис. 2. Модель чотирьох дій Чан Ким У., Моборн Р. [3, с. 30]

Для проведення аналізу можливих ризиків, визначенню переваг і недоліків діяльності компанії у спорідненому економічному середовищі та вивчення реального рівня конкурентоспроможності і потенціалу зростання експерти використовують такі аналітичні інструменти, як SWOT-аналіз, аналіз ланцюжка цінностей, аналіз витрат і конкурентоспроможності. SWOT-аналіз підприємства повинен надати інформацію щодо пріоритетних напрямків діяльності для максимізації можливостей та зведення до мінімуму загроз та слабких сторін. Ми пропонуємо розроблення маркетингової стратегії та прийняття стратегічних управлінських рішень здійснювати з урахуванням результатів попередньо проведеного SWOT-аналізу (табл. 2).

Таблиця 2

SWOT-аналіз інвестиційного потенціалу підприємств продовольчої сфери

|

|

Державний сектор |

Банківський сектор |

Венчурний капітал |

|

1 |

2 |

3 |

4 |

|

T-Threats (загрози): |

корупція у державних органах влади; невдала стратегія державного регулювання фінансового сектору економіки, обмеженість або відсутність державної фінансової підтримки; зростаючий дефіцит державного бюджету та зменшення резервів |

криза банківської системи; валютні обмеження розрахунків, нестабільність національної валюти; не виважена монетарна політика; виведення капіталу за кордон; високі процентні ставки щодо кредиту, підвищені вимоги щодо ліквідності застави |

значні ризики неповернення інвестицій; низька кваліфікація управлінського персоналу; проблеми «виходу» венчурного капіталу |

|

O-Opportunities (можливості): |

заходи щодо захисту прав інвесторів: розроблення дорожньої карти інвестиційного клімату – податкова «амністія» – конверсія «тіньового» капіталу; усунення корупційних схем відмивання бюджетних коштів |

зменшення кредитних ставок; можливість змінювати умови обслуговування позик; залучення додаткових коштів у сферу легального обігу фінансових ресурсів задля інвестування інноваційної діяльності; підвищення капіталізації |

жорсткий фінансовий контроль та сумісне прийняття управлінських рішень, націлених на зростання експортноорієнтованих та екологічно безпечних виробництв за ресурсозберігаючими технологіями |

Закінчення табл. 2

|

1 |

2 |

3 |

4 |

|

W-Weakness (слабкі сторони): |

економічна, політична, демографічна криза, зменшення місткості внутрішнього ринку та кількості потенційних споживачів; скорочення обсягів інвестиційних надходжень; відсутність нормативних документів, неефективність податкової та митної політики спричиняє перешкоди до входження українського продукту на світові ринки |

відмова у фінансуванні інноваційних програм за відсутності позитивної кредитної історії, поручителів та ліквідної застави, обмеження можливостей оперативного контролю використання кредитних коштів; недоотримання доходів та зменшення ринкової вартості капіталу банків внаслідок несприятливого впливу зовнішніх та внутрішніх факторів |

слабкі позиції на українському інвестиційному та фондовому ринку; тривалий процес отримання фінансування; чітко невизначений строк та можливі перепони у вивільненні венчурного капіталу на «виході» вірогідність зниження вартості активів та накладення додаткових обмежень на рух капіталу |

|

S-Strength (сильні сторони): |

значні розміри продуктивних земельних ресурсів, програми підтримки АПК; позитивна динаміка сільськогосподарського виробництва; підписання економічної угоди з ЄС; удосконалення державної стратегії розвитку фінансового сектору |

комерційні банки є визначальною складовою кредитної системи країни, які забезпечують безперервний грошовий обіг, мобілізують грошові доходи та заощадження і перетворюють їх у позиковий капітал; участь у реалізації інвестиційних процесів державно-приватного партнерства |

значний фінансовий потенціал залучення венчурного капіталу; наявність власних проектів та менеджменту для ефективного розвитку; глобальні економічні зв’язки забезпечать стабільність попиту та значний потенціал зростання виробництва харчових продуктів |

Розроблення маркетингової стратегії підприємства вимагає дослідження ринкових можливостей, їх оцінювання та впровадження найбільш прийнятних напрямків інвестиційного розвитку. При цьому використовуються як загальнонаукові, так і фахові методи стратегічних досліджень.

Венчурний капітал (англ. Venture capital) — гроші інвестиційних фондів чи фірм, що спеціалізуються на фінансуванні росту молодих компаній, звичайно за винагороду у вигляді доходу на акціонерний капітал [4]. Венчурний капітал є одним із видів часткового інвестування, який задовольняє прагненням компанії щодо динамічного розвитку, але яким обмежено фінансові надходження з більш традиційних джерел, зумовлені насамперед початковою стадією розвитку, відсутністю високоліквідних активів та акцій власної емісії зі стабільним котируванням на фондовому ринку.

Венчурний капітал останнім часом набуває значної експансії на економічно перспективних зростаючих ринках, орієнтованих на:

-

швидкозростаючі молоді компанії з високим інноваційним потенціалом;

-

потребою у залученні додаткових коштів задля інвестування власного капіталу;

-

високі ризики вкладень у цінні папери або підприємства в обмін на потенційно вищу прибутковість;

-

активне супроводження бізнесу завдяки стратегічній кооперації власних спеціалістів і консультантів з топ-менеджментом компанії.

Венчурний капітал забезпечує підприємства фінансовими надходженнями, очікуючи на прибуток з інвестованого капіталу. Для оцінювання ефективності вкладених у підприємство інвестицій розраховується показник «повернення інвестицій» – return of investment (ROI), тобто показник ROI характеризує окупність інвестицій. ROI розраховується за допомогою співвідношення суми прибутку (збитку) до суми інвестицій за обумовлений інвестиційний період і виражається у відсотках.

Інвестори – «бізнес-ангели», тобто заможні приватні особи, і венчурні компанії є джерелом венчурного капіталу для інноваційних підприємств з високим потенціалом зростання. Бізнес-ангелами називають приватних інвесторів, які вкладають кошти в ризиковані (насамперед, інноваційні) проекти на ранніх стадіях (А), при цьому обсяг інвестицій в один проект, здебільшого, не перевищує 1 млн євро.

Брайан Хілл та Ді Пауер (Brian E. Hill and Dee Power) у своїй книжці «Як залучити їхні гроші і досвід під реалізацію своїх бізнес-ідей» [5] визначають, що термін «бізнес-ангел» прийшов зі сфери американського шоу-бізнесу, де під «ангелом» мали на увазі спонсора, що фінансує проект на безповоротній основі та претендував на прибуток тільки у разі успіху постановки. Проте сучасний бізнес-ангел – це не благодійник, а саме інвестор, що надає у проект кошти з розрахунком на комерційний прибуток. В обмін на фінансування він отримує значну частку в капіталі проінвестованої ним компанії.

Мета бізнес-ангела – зростання капіталізації проінвестованої компанії і фіксація прибутку через «вихід» – продаж своєї частки за значно вищою ціною, ніж обсяг інвестицій. Бізнес-ангел повинен володіти значними коштами, втрата частини яких від невдалого вкладення у проект не вплине на його рівень життя і подальшу комерційну діяльність. Крім того, бізнес-ангели диверсифікують свої вкладення, вкладаючись у кілька проектів одночасно.

Зазвичай бізнес-ангел підключається до проекту на самому ранньому й ризикованому етапі його розвитку, коли є лише «сира» ідея і необхідно доопрацювання бізнес-пропозиції. Привабливість проектів початкових стадій полягає в їх потенційній надприбутковості, оскільки при вдалому сценарії розвитку проекту зростання капіталізації відбувається буквально з «нуля» і перевищує сотні відсотків річних (табл. 3) Високі прибутки компенсуються не менш високими ризиками.

Таблиця 3

Приклади надприбуткових бізнес-ангельських інвестицій

|

Компанія |

Сфера |

Бізнес-ангел |

Об’єм |

Вартість |

Темп |

|

Apple Computer |

Виробництво комп’ютерів |

Ім’я не розголошується |

91 000 дол США |

154 000 000 дол США |

1652 |

|

Amazon.com |

Інтернет-магазин |

Томас Альберг |

100 000 дол США |

26 000 000 дол США |

260 |

|

BodyShop |

косметика |

Іан Маклинн |

4000 фунтів |

42 000 000 фунтів |

10 500 |

|

Апорт |

Інтернет-пошук |

Дж. Авчук |

1 000 000 дол США |

25 000 000 дол США |

25 |

|

ML Laboratories |

Лікування нирок |

Кевін Ліч |

50 000 євро |

71 000 000 євро |

1420 |

Ефектні приклади бізнес-ангельського венчурного інвестування – компанії Google і Skype. Ідея та основні алгоритми реалізації інтернет-пошуку Google були розроблені двома студентами Стенфордського університету – Ларрі Пейджем і Сергієм Бріном. Першим бізнес-ангелом для майбутньої компанії став у 1998 році один із засновників Sun Андреас Бехтольсхейм. Після короткої усної бесіди він видав засновникам чек на мільйон доларів навіть без бізнес-плану, презентації та реєстрації. Унікальне розроблення, талант і ентузіазм засновників, репутація настільки знаменитого бізнес-ангела зробили свою справу: у 1999-му венчурні фонди Sequoia Capital і Kleiner Perkins Caulfield Byers (KPCB) інвестували в Google 25 млн дол в обмін на 40 % акцій у 1999 році. У 2001-му в компанію прийшов новий генеральний директор – Ерік Шмідт (екс-директор Novell), який інвестував в компанію мільйон власних грошей і отримав натомість 9,7 % акцій. Джерелом прибутку проекту стала контекстна реклама – механізм продажу реклами за ключовими словами, коли плата стягується за фактом кліка на рекламне оголошення. В ході IPO в 2004 році акції були продані за ціною 100–110 дол. Через тиждень вони котирувалася за ціною 196 дол, і в листопаді 2004 року ринкова вартість компанії з активами – трохи менше 3 млрд доларів оцінювалась у 46 млрд [5].

Цей тип інвестування характеризується високим ступенем ризику, перш за все у зв’язку з відсутністю гарантій успішного «виходу», але він є довгостроковим, тому надає час при вдалому сумісному стратегічному, оперативному та фінансовому керівництві та сприятливих умовах ведення бізнесу вивести компанію на прибутковий рівень і визначити стратегію своєчасної реалізації інвестицій.

Бізнес-ангели представляють чистий капітал приватних інвесторів, які шукають високий прибуток за рахунок приватних інвестицій у стартап компанії. Бізнес-ангелами є колишні підприємці або керівники, які відійшли від безпосереднього ведення бізнесу, але володіють значними матеріальними ресурсами, зв’язками та досвідом успішного ведення бізнесу. Докладно розглянемо етапи формування компанії, які ґрунтуються на бізнес-ідеї, інноваційному проекті, що після маркетингового дослідження виводиться на ринок (стартап).

Fund rising – збір коштів, тобто формування венчурного фонду. Цим займаються досвідчені співробітники фонду, які залучають гроші, які їм не належать – «other people money». Для прийняття інвесторами рішення про інвестиції в який-небудь венчурний фонд вони хотіли б отримати відповідь на таке запитання: “Чому має сенс вкладати гроші саме у цей фонд?” На цьому етапі видають меморандум (placement memorandum), у якому докладно прописані цілі та умови венчурного фонду. Формування інвестиційних фондів відбувається за рахунок коштів приватних інвесторів – «business angels», інвестиційних інститутів – «corporate investors», страхових компаній – «insurance companies», пенсійних фондів «pension funds», державних установ та міжнародних фінансових організацій (наприклад, міжнародний фінансово-кредитний інститут – Європейський банк реконструкції та розвитку – ЄБРР) (рис. 3).

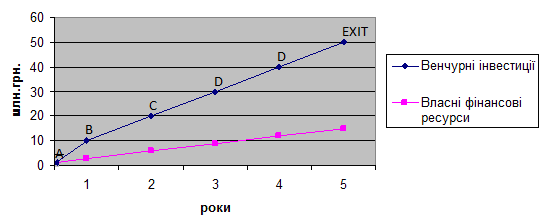

Рис. 3. Бізнес-план зростання венчурного капіталу

Після завершення збору коштів («fund closing») венчурного фонду починається «венчуринг» «venturing» – процес пошуку, оцінювання і відбору компанії, в яку планується інвестувати.

Deal-flow. Пошук і відбір компаній – «search, screening і deal-flow» – важлива складова процесу інвестування. Повсякденна робота сучасного венчурного інвестора щодо знаходження «сплячих красунь» – тобто компаній, здатних забезпечити приріст капіталу.

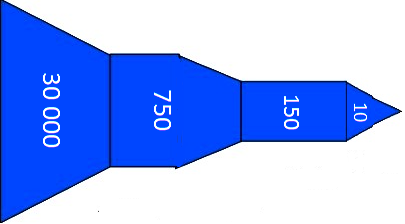

Due Diligence. Після того, як компанія потрапляє в поле зору венчурного капіталіста, починається довгий і непростий процес взаємного «залицяння», який носить назву «ретельне спостереження» або «вивчення» «due diligence». Ця стадія найтриваліша у венчурному інвестуванні, що триває до півтора року та завершується прийняттям остаточного рішення щодо інвестицій або відмову від них. Розглядаються всі юридичні та економічні аспекти стану компанії та бізнесу. За результатами такого дослідження, якщо приймається позитивне рішення, складається інвестиційна пропозиція або меморандум (investment offer або memorandum), де підсумовуються всі висновки і формулюються пропозиції для інвестиційного комітету (investment committee), який і виносить остаточний вирок. Здебільшого складання меморандуму означає майже остаточне рішення, оскільки у венчурному бізнесі прийнято довіряти один одному: інвестиційний комітет, безумовно, покладається на думку виконавчого директора або менеджера фонду, який, у свою чергу, несе повну відповідальність за зроблену ним пропозицію. Тим не менш, відмова цілком ймовірна навіть на цьому, остаточному етапі. Більшість венчурних фондів користуються порадами Тіма Дрейпера, венчурного капіталіста – мільярдера, засновника фонду DFJ. Щоб описати процес визначення привабливих проектів для вкладення інвестицій, можна навести приклад «ракети Дрейпера»: до фонду надходить 30 000 заявок, представники фонду вирішують зустрітися з 750 з них. Подальші переговори проводяться вже з 150 проектами. А фінансуються лише 10 з усього обсягу розглянутих заявок (рис. 4).

Рис. 4. «Ракета Дрейпера» – відбір інвестиційно привабливих компаній-кандидатів венчурним фондом Draper Fisher Jurvetson

У венчурному бізнесі прийнята така класифікація компаній, що претендують на отримання інвестицій:

-

А-Seed – «компанія для посіву». По суті, це тільки проект чи бізнес-ідея, яку необхідно профінансувати для проведення додаткових досліджень або створення пілотних зразків продукції перед виходом на ринок.

-

В-Start up – новостворена компанія. Нещодавно створена компанія, яка не має тривалої ринкової історії. Фінансування для таких компаній необхідно для проведення науково-дослідних робіт і початку продажів.

-

С-Early stage – початкова стадія. Компанії, що мають готову продукцію і знаходяться на самій початковій стадії її комерційної реалізації. Такі компанії можуть не мати прибутку, і, крім того, можуть вимагати додаткового фінансування для завершення науково-дослідних робіт.

-

D-Expansion – розширення. Компанія володіє часткою ринку, отримує прибутки, має потенціал росту. Інвестиції можуть бути використані для розширення обсягів виробництва і збуту, проведення додаткових маркетингових досліджень, збільшення основних фондів або робочого капіталу. Ця стадія супроводжується «hands-on management» «управляти, тримаючи руку на пульсі». Представник венчурного фонду, переважно, інвестиційний менеджер входить до складу задля директорів компанії. Його мета – забезпечення підвищення цінності (adding value).

-

EXIT – заключна стадія процесу інвестування. Запланований «вихід» компанії в середньому становить від чотирьох до шести років після початку інвестування. Вихід, здебільшого, здійснюється через злиття, поглинання і IPO (первинного публічного розміщення акцій). У більшості випадків венчурні фонди допомагають компанії вийти за допомогою власної бізнес-мережі, світового партнерського досвіду (рис. 5).

Рис. 5. Етапи венчурного інвестування

Висновки і пропозиції. Проведені дослідження свідчать про те, що під час порівняння венчурних інвестицій з іншими джерелами фінансування інвестиційних проектів підприємств у сучасних складних економічних умовах високого ризику неповернення вкладених коштів та необхідності додаткового фінансування при одночасному стратегічному супроводженні бізнесу особливо задля повноцінного виходу українських продуктів на світовий ринок застосування венчурного капіталу є доцільним і необхідним критерієм створення оптимальної структури фінансування проектів економічних реформ. Маркетингова стратегія планування діяльності підприємств, розроблена сумісними зусиллями керівників та інвесторів, приведення національних нормативно-правових стандартів до світових вимог та вихід на глобальний ринок з продукцією вищої якості дозволить здійснити структурну перебудову економіки. Поява в новому Уряді кваліфікованих ризик-менеджерів інноваційних проектів безумовно додасть дієвості державним інструментам щодо ефективного стимулювання інноваційного бізнесу.

Список використаних джерел

-

Офіційний сайт Кабінету Міністрів України [Електронний ресурс]. – Режим доступу : http://www.kmu.gov.ua/control/uk/publish/officialcategory?cat_id=247077361.

-

Rearce J., Robinson R. Strategic Management: Formulation, Implementation, and Control – Ninth Edition. – Macgraw-Hill, Irwin, 2005. – 347 p.

-

Чан Ким У. Стратегия голубого океана : пер. с англ. / У. Чан Ким, Р. Моборн. – 2-е изд. – М., 2007. – 272 c.

-

Режим доступу : https://uk.wikipedia.org/wiki/%D0%92%D0%B5%D0%BD%D1%87% D1%83%D1%80%D0%BD%D0%B8%D0%B9_%D0%BA%D0%B0%D0%BF%D1%96%D1%82%D0%B0%D0%BB.

-

Ди Пауэр. Бизнес-ангелы. Как привлечь их деньги и опыт под реализацию своих бизнес-идей [Электронный ресурс] / Ди Пауэр, Брайан Хилл. – Режим доступа : http://www.kniga.com/books/preview_txt.asp?sku=ebooks312246.